経営者保証は安易に解除できない事情

こんにちは。

最近事業成長担保権について、議論が盛んになっています。

これは、資産背景等がない若年起業家等に対して、その持つ技術力・知財等を評価、担保として取得してお金を貸そう、という取り組みです。

他方、その前段階の話として、経営者保証をなくす話もまだまだ道半ばです。

こればっかりは法人とオーナーの金銭債権の貸借やら、本社の不動産をもってるケースも多いだろうから、なかなか外すのは無理だろう。。。

— うらわの民 (@urawanotami1) 2022年10月5日

当局には地方中小零細企業の実態を見てほしい

>経営者保証の依存度、地銀なお「6割超」 金融庁調べ:日本経済新聞https://t.co/0Rs3jvjqzN

思うところをつらつらと書きたいと思います。

借り手側でネックとなる一体性

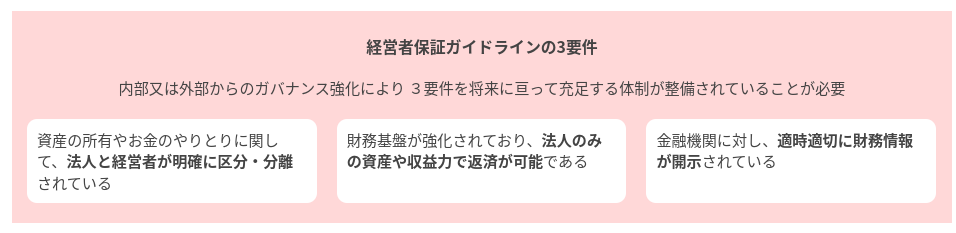

経営者保証ガイドラインでは保証を取得しない取り扱いについて3要件を定めています。

おそらくここで一番ネックとなるのは一番左の一体性(法人と経営者が明暗に区分・分離)の要件だと認識しています。

中小企業庁が出している「事例でみる経営者保証の解除~課題解決のポイントとその効果(https://www.chusho.meti.go.jp/kinyu/keieihosyou/download/jirei.pdf)」でも経営者と法人との間の貸借関係や不動産賃貸等を通じて一体性が確認されたケースについての好事例を紹介しているように、多くの中小企業の実態を表しているように思います。

ですので、経営者保証の依存度が高い理由は、貸し手側の責任のみではなく、借り手側がガイドラインの要件に該当していないことによる影響も大きいと考えられます。

貸し手側でネックとなる能力不足

他方、貸し手側ももろもろの能力が不足しているように感じます。

以下、記事より引用します。

金融庁が2020年に実施した調査によると、76%の金融機関が個人保証に関するガイドラインを説明していると回答。一方、中小企業庁の20年度調査では、67%の経営者が説明を受けていないとし、対応が不十分なことが課題となっていた。

そもそもなぜ経営者保証を解除することができないかをわかるように説明できていないという、コミュニケーションの問題があります。

このあたりは昨今顧客本位の業務運営が求められて久しい中で、実態は何も変わっていないと自己申告してしまっているようなものです。

加えて、そもそも今までの融資姿勢を変えるにも行内に人材がいないのも大きな問題です。

以下、引用します。

金融庁が2021年に全国の27行を対象に実施したアンケートでは26行が活用に前向きだった。企業支援の選択肢が広がる点を歓迎する一方、運用面の課題は多い。技術力や知的財産を評価する審査能力があるかが、第一関門となる。

そういった人材もいなければ、育成する体系だったプログラムもないため、保証を外したところで十分な保全が取れないようにも思います。

それぞれで求められる対応

これは至ってシンプルかと思います。

借り手側は、法人と経営者の切り離しを進めるのが一番と思います。役員借入金を金融機関借入に振替、社屋、土地を法人で購入する等銀行のビジネスチャンスも広がるでしょう。

貸し手側は、顧客とのコミュニケーションの質を高めつつ、ファイナンスのみならずビジネスの知見を積み上げる必要があると思います。

ビジネスの知見を積み上げるに当たっては、もう何度も議論されていると思いますが、外部からの人材登用や内部人材の出向をすることが王道かなと。

ただ、外部人材を高待遇で引っ張ることができないこと、外部への出向に行内でマイナスイメージが付いていることから双方とも長い間実現していません。

結局、金融界隈はやるべきことは結構言い尽くされているので、あとは実行するだけなのですが、ごく一部の金融機関を除いては前進できていないのが現状です。

横並び意識から脱却する金融機関が増えることを望みます。

本日はこれまで。