こんにちは。

浦和の民です。

本日は表題の件について。

配当なくなれば手放され→資本の毀損もありえるからなぁ。進むも退くも地獄。https://t.co/dzEPuohXIc

— 浦和の民 (@urawanotami1) 2020年6月15日

最近銀行を取り巻くニュースがもろもろ出ていたのでそれについて思うことをつらつらと書いていきます。

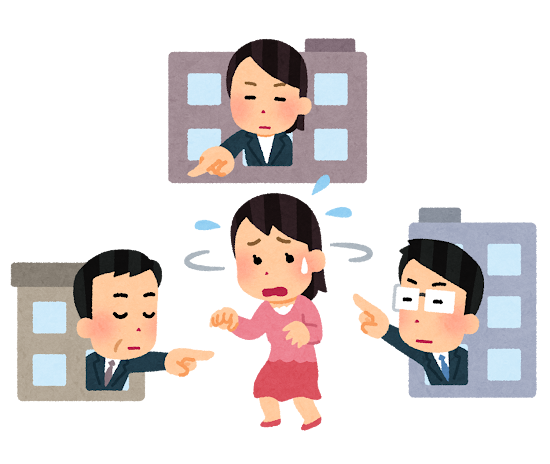

1.当局からの圧力

昨年12月に「金融検査マニュアル」が廃止されたことに伴い、金融機関の貸倒引当金の算出方法に変更が生じています。

今までとは異なり、足元や将来予測に基づいて柔軟に引当金を積み増すことが可能となっています。

しかしながら、フォワードルッキングで外部環境の変化が自社に与える影響を分析できていた地銀は少ないと想定されるため、おそらく今回の変更を反映した引当金の算出ができた金融機関は少ないのでは?というのが筆者の見解です。

そのため、将来の顧客の景気後退を見込んで資本の積み増し≒減配に踏み込めた金融機関は14社にとどまっています。

2.株主からの圧力

一方で、資金のだぶつきは株主が許しません。

現在、多くの銀行は自己資本規制で求められている国際統一基準または国内基準を大きく超えた自己資本を確保しているため、株主還元(自社株買いや配当)を行っていくことを否定する理由がありません。

配当性向が100%を超える銀行銘柄が3銘柄、それ以外に70%を超える銘柄が10銘柄と多くの配当を出すことで、なんとか株主価値を維持しようと苦心していることが見て取れます。

ただ、これだけ外部流出を続ければ、資本の積み増しに限らず、自社事業の成長への投資が困難になるため、早晩株価下落による株主価値のさらなる毀損が起こるのではないかと考えています。

3.求められる銀行の対応とは?

当局と株主というステークホルダー間で挟まれている銀行ですが、現在珍しく求められている状況にあります。

その中で、需要が消失した事業者の短期的な収支ギャップの穴埋めと、今後中長期的に発生するであろう業況悪化先のトリアージをいかに迅速かつ正確に実行できるかが、これからの銀行継続の重要なトピックスになると思います。

今後第二波発生時に再度自粛要請等が十分起こりうると思われますので、初動対応の実施の評価を行った上で、来る第2波に向けたPDCA、態勢強化を金融機関には期待したと思います。

本日はこれまで。